Расчет и оценка основных коэффициентов, характеризующих финансовое состояние организации

Рассчитаем показатели ликвидности, плтежеспособности и финансовой устойчивости ООО «Рольф Восток».

Ликвидность и платежеспособность баланса

Проанализировать ликвидность баланса необходимо для оценки кредитоспособности организации (способности своевременно и полностью рассчитываться по всем своим обязательствам). Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как временная величина, необходимая для превращения активов в денежные средства. Чем меньше время, которое потребуется, чтобы превратить в деньги данный актив, тем выше его ликвидность.

В зависимости от степени ликвидности активы организации можно разделить на следующие группы [38, с.15]:

А1 - наиболее ликвидные активы. К ним относятся все статьи денежных средств организации и краткосрочные финансовые вложения. Данный показатель рассчитывается следующим образом:

А1 = стр. 250 + стр. 260;

А2 - быстро реализуемые активы. Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты:

А2 = стр. 240;

А3 - медленно реализуемые активы.

Статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы:

А3 = стр. 210 + стр. 220 + стр. 230 + стр. 270;

А4 - труднореализуемые активы. Это статьи раздела I актива баланса - внеоборотные активы:

А4 = стр. 190.

Пассивы баланса группируются по степени срочности их оплаты:

П1 - наиболее срочные обязательства. К ним относится кредиторская задолженность:

П1 = стр. 620;

П2 - краткосрочные пассивы. Краткосрочные заемные средства, задолженность участникам по выплате доходов и прочие краткосрочные обязательства:

П2 = стр. 610 + + стр. 630 + стр. 660;

П3 - долгосрочные пассивы. Статьи баланса, относящиеся к разд. IV а также доходы будущих периодов и резервы предстоящих расходов:

П3 = стр. 590 + стр. 640 + стр. 650;

П4 - постоянные, или устойчивые, пассивы. Статьи раздела III баланса «Капитал и резервы»:

П4 = стр. 490.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4.

Выполнение первых трех неравенств в данной системе влечет выполнение и четвертого неравенства, поэтому важно сопоставить итоги первых трех групп по активу и пассиву.

По данным бухгалтерских балансов ООО «Рольф Восток» сформируем группы активов и пассивов по степени их ликвидности Приложение 10 таблица 5. Из проведенного анализа следует, что в краткосрочной перспективе баланс ООО «Рольф Восток» не достаточно ликвиден. Условие абсолютной ликвидности не выполнено.

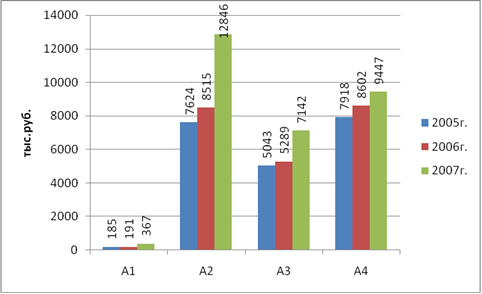

Графически динамика групп ликвидных средств организации за исследуемый период представлена на рис.12 и 13.

Рис.12. Группировка активов баланса ООО «Рольф Восток» по степени ликвидности

Рис.13. Группировка пассивов баланса ООО «Рольф Восток» по степени срочности их оплаты

У организации существуют сложности оплаты обязательств на временном интервале до трех месяцев из-за недостаточного поступления средств. В этом случае в качестве резерва могут использоваться активы группы А2 и А3, но для превращения их в денежные средства требуется дополнительное время. Группа активов А2 по степени риска ликвидности относится к группе малого риска, но при этом не исключены возможность потери их стоимости, нарушения контрактов и другие негативные последствия. Труднореализуемые активы группы А4 составляют всего 31,7 % в 2007г. в структуре активов. Они попадают в категорию высокого риска по степени их ликвидности, их значительная доля может ограничить платежеспособность предприятия.

Далее проведем анализ платежеспособности ООО «Рольф Восток». Платежеспособность подразумевает наличие у организации денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Порядок расчета показателей платежеспособности и их нормативные значения представлены в Приложении 6. Результаты расчетов показателей платежеспособности ООО «Рольф Восток» представлены в таблице 6.

Таблица 6 Анализ платежеспособности ООО «Рольф Восток» за 2005-2007гг.

|

Наименование показателя |

Нормативное значение |

2005г. |

2006г. |

2007г. |

Отклонение 2007г. от 2005г. |

|

1. Общий показатель платежеспособности (L1) |

L1≥1 |

0,386 |

0,382 |

0,477 |

0,092 |

|

2. Коэффициент абсолютной ликвидности (L2) |

L2≥0,1-0,7 |

0,012 |

0,012 |

0,017 |

0,005 |

|

3. Коэффициент критической оценки (L3) |

Допустимое 0,7-0,8; желательно L3≈1 |

0,520 |

0,529 |

0,623 |

0,103 |

|

4. Коэффициент текущей ликвидности (L4) |

Необходимое значение 1,5; оптимальное L4≈2-3,5 |

0,856 |

0,851 |

0,960 |

0,104 |

|

5. Коэффициент маневренности функционирующего капитала (L5) |

Уменьшение показателя в динамике - положительный эффект |

-2,329 |

-2,161 |

-8,343 |

-6,014 |

|

6. Доля оборотных средств в активах (L6) |

L6 ≥ 0,5 |

0,619 |

0,619 |

0,683 |

0,064 |

|

7. Коэффициент обеспеченности собственными средствами (L7) |

L7 ≥ 0,1 (чем больше, тем лучше) |

-0,168 |

-0,175 |

-0,042 |

0,126 |